個人事業主になってから早1年ちょっと。。。苦労しています。

ですがそんな中、市税事務所から「市民税・県民税扶養親族等の重複扶養について(お尋ね)」という書類が届きました。

内容を見てみると僕と奥がそれぞれ扶養してしまっているのが問題だったのですが、直接電話をして聞いてみたら、さっと税額を計算してくれて、妻の扶養にしたほうが税額が抑えられる(節税できる)ことを教えてもらえました。

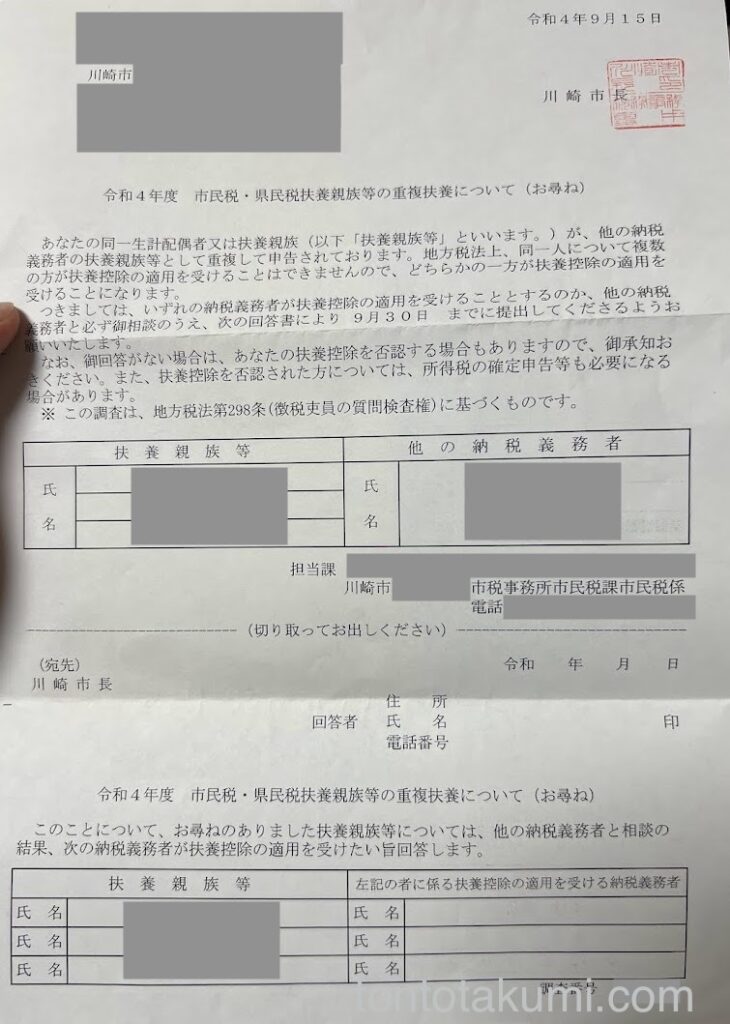

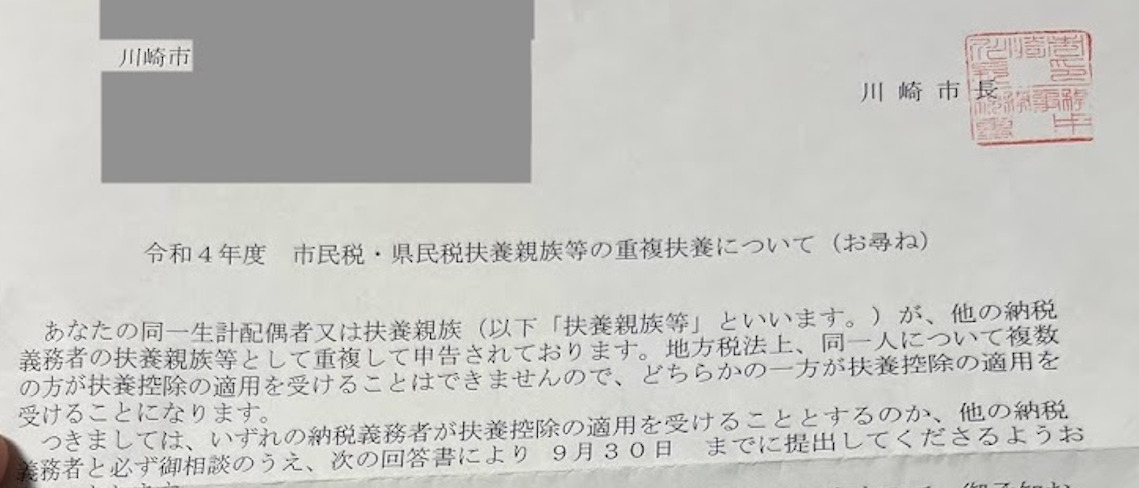

届いた「重複扶養について(お尋ね)」内容

実際に届いた書類はこんな感じです。

令和4年度 市民税・県民税扶養親族等の重複扶養について(お尋ね)

あなたの同一生計配偶者又は扶養親族 (以下「扶養親族等」といいます。)が、他の納税義務者の扶養親族等として重複して申告されております。 地方税法上、同一人について複数の方が扶養控除の適用を受けることはできませんので、どちらかの一方が扶養控除の適用を受けることになります。

つきましては、いずれの納税義務者が扶養控除の適用を受けることとするのか、他の納税義務者と必ず御相談のうえ、次の回答書により 9月30日 までに提出してくださるようお願いいたします。

なお、御回答がない場合は、あなたの扶養控除を否認する場合もありますので、御承知おきください。また、扶養控除を否認された方については、所得税の確定申告等も必要になる場合があります。

※この調査は、地方税法第28条 (徴税吏員の質問検査権)に基づくものです。

対応としては、書類右下の「左記の者に係る扶養控除の適用を受ける納税義務者」に氏名を記載して送り返せばよい形です。

ちなみに僕だけではなく、奥宛てにも同様の書類が届いていました。

切り取って返信する部分の右下には「調査番号」が記載されていましたが、奥の方には「個人宛番号」という数字8桁が記載されていました。

わからないから市税事務所に電話して聞いてみた

とりあえずちょっとだけ調べてみたのですが、扶養控除は所得控除の1つのようです。

扶養控除 本人と生計を一にする親族等の前年の合計所得金額が48万円以下のとき(ただし、親族等が事業専従者等に該当する場合を除く。) ・年齢16歳以上19歳未満、年齢23歳以上70歳未満の扶養親族の場合・・・1人につき330,000円(一般扶養控除)

・年齢19歳以上23歳未満の扶養親族の場合・・・1人につき450,000円(特定扶養控除)

・年齢70歳以上の扶養親族の場合・・・1人につき380,000円(老人扶養控除)

・年齢70歳以上の扶養親族で、本人または配偶者の直系尊属であり、いずれかと同居している場合・・・1人につき450,000円(同居老親等扶養控除)

https://www.city.kawasaki.jp/230/page/0000017191.html#:~:text=%E6%8E%A7%E9%99%A4%E9%A1%8D%E5%8F%82%E7%85%A7-,%E6%89%B6%E9%A4%8A%E6%8E%A7%E9%99%A4,-%E6%9C%AC%E4%BA%BA%E3%81%A8%E7%94%9F%E8%A8%88

ざっくり税金が安くなるって感じだと思うのですが、ぶっちゃけよくわからんので、直接記載があった市税事務所に電話して聞いてみました。

重複した原因

まず重複してしまった理由を確認してみたら、僕が提出した「確定申告」と、奥が職場で提出している「年末調整」の両方に、扶養控除のための記載(子どもたちの名前)があったのが原因になっていたそうです。

扶養控除は、1人の納税義務者にしか適用を受けることが出来ないので、2人が重複して記入してあると税額がおかしくなるということですね。

対応方法

情報の修正方法は、届いた書類に記載があるように、他の納税義務者と相談をしたうえで、届いた書類の下部を切り取って提出すればいいそうです。

つきましては、いずれの納税義務者が扶養控除の適用を受けることとするのか、他の納税義務者と必ず御相談のうえ、次の回答書により 9月30日 までに提出してくださるようお願いいたします。

とはいえ、奥に相談してもわからないと思ったので

これは、収入が多いほうが扶養にしたほうがいいのですか?

と聞いてみたら、

あまり関係ないのですが、収入によっては変わる場合もあります。

ということでした。 なので、、

私達の場合は、関係・・・ありますか?!

計算をしてみないとわからないのですが、、、

届いた書類に番号の記載はありますか?

「調査番号」が記載されていましたが、奥の方には「個人宛番号」もあります。

「個人宛番号」をお知らせください。

計算は少しお時間をいただくのですが、大丈夫でしょうか?

大丈夫です。お手数ですがよろしくおねがいします。

税額計算

という感じのやり取りで、実際の数字でざっと税額の計算をしてくださいました。

お待たせ致しました。

計算をすると、夫の場合は年額で〇〇〇万円で、奥の場合は年額で●●●万円になるので、奥の方に扶養をつけたほうが良さそうですね。

と教えてくれました。(金額は恥ずかしいので伏せました。。)

ちなみに、僕の収入が残念な感じだったので、奥のほうが4倍ぐらい多かったです。

ただ、ここまで教えてくれるとは思っていなかったので、かなり助かりました。

今後の対応について

届いた書類には、「左記の者に係る扶養控除の適用を受ける納税義務者」の部分に、我が家の場合は「奥」の氏名を記載して送り返せばOKでした。

また今後の対応としては、奥が扶養する形になるので、奥が職場で提出している「年末調整」は今までと同じようにして、僕が提出する「確定申告」では扶養控除の部分を空欄にしておいたほうが良さそうです。

「確定申告」をするためのシステム(僕は弥生の青色申告を使っています。)によっては、記載はしても扶養ではない状態にできるものもあるみたいですが、間違いがないようにするには、記載しないほうが良いみたいでした。

書類が届いたときには、なんかドキッとしましたが電話してみたらあっさりと解決することが出来ました。

個人事業主になると、会社勤めとは違い自分で解決していかなきゃなので、諸々が大変ですなぁ〜。

【追記】市民税・県民税 税額決定・納税通知書が届きました

諸々のやり取りが終わって1ヶ月弱経ったら、「市民税・県民税 税額決定・納税通知書」が届きました。

なんか来ないなぁ〜と思っていたら、重複していたことで遅くなっていたようです。

支払いをしなきゃいけないものは、比較的早い対応をしてくれちゃいますよね。。。もらえる時は、遅めな気がするけど。。

コメント